Top 35+ finansielle KPI’er og målingseksempler for 2022-rapportering

Hvad er en finansiel KPI?

En finansiel nøgleresultatindikator (på engelsk Key Performance Indicator eller KPI) eller måling, er et kvantificerbart mål, som en virksomhed bruger til at måle sin finansielle præstation over tid. Finansielle KPI’er bruges til at hjælpe med at bestemme en virksomheds operationelle resultater fra et finansielt perspektiv, ofte sammenlignet med deres konkurrenters i samme sektor.

I henhold til moderne rapporteringsstandarder er virksomheder formelt forpligtet til at præsentere deres finansielle data i følgende opgørelser: saldo, resultatopgørelse og cash flow-opgørelse. Disse tre opgørelser er datarige og fulde af finansielle målinger. Det er dog ikke alle finansielle resultatindikatorer, der vises direkte i standardrapporteringen, og nogle kræver en vis beregning. Dette indlæg vil gennemgå både følgende eksplicitte og implicitte finansielle KPI’er, som du bør være opmærksom på, hvordan de beregnes, og hvordan finansiel rapporteringssoftware kan hjælpe med at forenkle denne proces for din finansafdeling:

| Driftsmæssigt cash flow | Kreditoromsætning | Indtjening pr. aktie |

| Uudnyttet frit cash flow | Kontantkonverteringscyklus | Pris-til-indtjening pr. aktie-forhold |

| Udnyttet cash flow | Afkast af aktiver | Bogført værdi pr. aktie |

| Nettonutidsværdi | Egenkapitalafkast | Værdiforhold mellem pris og bogføringsværdi |

| Fremtidig værdi | Investeringsafkast | Pris-til-salg-forhold |

| Break Even-punkt | Gæld-til-aktiver-forhold | Pris-til-cash flowsforhold |

| Tilbagebetalingsperiode | Samlet gæld-til-egenkapital-forhold | Gennemsnitlig årlig vækstrate |

| Tilbagediskonteret tilbagebetalingsperiode | Grad af finansiel udnyttelse | Sammensat gennemsnitlig vækstrate |

| Internt afkast | Rentedækningsforhold | Antal solgte iPhones |

| Arbejdskapital | Bruttoavancemargin | Antal månedlige aktive brugere |

| Quick Ratio | Overskudsmargin | Gennemsnitlig omsætning pr. bruger |

| Aktuelt forhold | Netto overskudsmargin | Antal nye abonnenter |

How to Build Useful KPI Dashboards

View Guide NowDe grundlæggende finansielle KPI’er og målinger – cash flow

Når man ser på finansielle målinger for enhver virksomhed, er cash flow-opgørelser det første sted, vi synes, folk bør kigge. Cash flow er enormt vigtig. Uden det kan du ikke rigtig drive en bæredygtig forretning. Se disse ni eksempler på finansielle KPI’er for cash flow for at komme i gang:

- Driftsmæssigt cash flow – dette er en af de mest fundamentale finansielle målinger, der findes. Det bør være det første, du kigger efter på cash flow-opgørelsen. Denne finansielle nøglemåling giver et øjebliksbillede af din virksomheds finansielle sundhed ved at måle mængden af kontanter, der genereres af normal forretningsdrift. Et positivt driftslikviditet vil give virksomheden mulighed for at bruge penge på at udvide sin forretning, mens et negativt cash flow kan betyde finansielle problemer. Uden nok kontanter til rådighed til at understøtte et kortsigtet negativt cash flow kan ekstern finansiering være påkrævet.Driftsmæssigt cash flow = EBIT + Afskrivninger – Skatter – Ændring i driftskapital

- Uudnyttet frit cash flow (UFCF) eller frit cash flow (FCF) – selvom alt har en pris, er der en finansiel måling for frit cash flow. En virksomheds frie cash flow viser, hvor mange kontanter en virksomhed genererer, når driftsomkostninger og investeringer er taget i betragtning. Det er vigtigt at bemærke, at rentebetalinger generelt er udelukket fra beregningen af det frie cash flow. Du kan dog bruge en virksomheds FCF til at se, om de genererer nok indkomst til at dække deres rente- eller udbyttebetalinger. Dette kan bruges som en førende KPI for finansafdelingen til at identificere problemer, før de dukker op på resultatopgørelsen.Uudnyttet frit cash flow= Driftsmæssigt cash flow – Kapitaludgifter

- Udnyttet cash flow (LCF) – Udnyttelse kan være et stort aktiv for en virksomhed. Det kan også være til stor skade for en virksomhed, hvis det ikke bliver brugt rigtigt. Det udnyttede cash flow minder meget om det ikke-udnyttede frie cashflow. Denne finansielle KPI vil fortælle dig, hvor meget cash flow en virksomhed har efter at have opfyldt alle sine finansielle forpligtelser (renter og gældsbetalinger). Manglende opfyldelse af gældsforpligtelser kan føre til økonomisk katastrofe. LCF giver også analytikere, investorer og andre aktionærer en idé om, hvor meget cash flow en virksomhed har til at udvide sin forretning eller udbetale udbytte.Udnyttet frit cash flow = EBITDA – Ændring i arbejdskapital – CAPEX – Gældsbetalinger

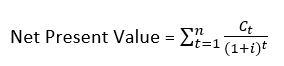

- Nettonutidsværdi (NPV) – Dette er en finansiel måling, der afstemmer fremtidige cash inflows og outflows over en periode som nutidsværdi. Denne nøgleresultatindikator bruges ofte, når man analyserer rentabiliteten af et potentielt projekt eller en investering. Hvis NPV er positiv, indikerer det en rentabel bestræbelse, mens en negativ NPV indikerer en dårlig investering. I ligningens mest grundlæggende betydning kan NPV beregnes som følger:Nettonutidsværdi = Dagens værdi af forventede cash flows – Dagens værdi af investerede kontanterEn mere matematisk og kompliceret version af ligningen kan ses her (hvis matematik ikke var din stærke side i skolen, så vis det bare til din Excel-guru, så klarer de det for dig):

hvor:Ct = Netto cash inflow og outflow over en enkelt tidsperiode, tt = Antal tidsperioder i= Diskonteringsrente, der kunne optjenes i en alternativ investering over en enkelt tidsperiode, t.

- Fremtidig værdi (FV) – dette er en finansiel resultatindikator, der bruger et antaget afkast til at estimere værdien af et aktiv på en fremtidig dato. Denne måling er særlig vigtig, da den kan hjælpe med at træffe finansielle beslutninger, der vil påvirke den retning, en virksomhed kan vælge at tage. Når du overvejer forskellige udvidelsesplaner, bruges en fremtidig værdiberegning ofte som et af sammenligningsværktøjerne. Selvom den ofte er nyttig, har beregningen af fremtidig værdi en betydelig mangel. Beregningen er kun så god som det forudsatte afkast, som kan være underlagt eksterne faktorer – på godt og ondt. Den første ligning, der gives, er en simpel fremtidig værdiberegning:Fremtidig værdi = Nutidsværdi * (1 + (Rente * Tid))Den anden ligning, der er angivet, er en ligning med rentetilpasning for fremtidens værdi:Fremtidig værdi = Nutidsværdi * (1 + Rente)Tid

I de to ovenstående ligninger repræsenterer nutidsværdien, hvor meget du og din virksomhed er villige til at investere nu. Rentesatsen er det forventede årlige afkast, mens tid er det antal år, investeringen vil strække sig over. - Break Even-punkt (BEP) – afhængigt af konteksten kan break-even-punktet betyde forskellige ting. Det ændrer dog ikke på, hvordan det fungerer i princippet. Break Even-punktet repræsenterer, når den samlede omsætning og de samlede omkostninger er de samme. Det punkt, hvor der ikke er nogen fortjeneste eller tab. Dine kapitalomkostninger er blevet dækket fuldt ud sammen med dine offeromkostninger. Det mest klassiske eksempel på BEP-analyse er, hvor mange enheder af et produkt du skal producere og sælge for at nå break-even. Andre applikationer omfatter optioner og futureshandel på aktiemarkederne.Break Even-punkt = Faste omkostninger/Bruttoavancemargin

- Tilbagebetalingsperiode – dette er et mål for den tid, det tager for en investering at betale sig selv. Hvis du vil tænke på det på en anden måde, er det den tid, det tager at nå investeringens break-even-punkt. Denne finansielle måling bruges ofte, når der træffes beslutninger om kapitaludvidelsesprojekter eller eftermonteringsprojekter med mere effektivt udstyr. Det er overflødigt at sige, at jo kortere tilbagebetalingsperioden er, jo mere attraktiv er investeringen.Tilbagebetalingsperiode = Startkapitalomkostninger for projekt/årlige besparelser eller indtjening fra projekt

- Tilbagediskonteret tilbagebetalingsperiode – denne finansielle KPI ligner meget tilbagebetalingsperioden ovenfor. Den adskiller sig fra den simple tilbagebetalingsperiode ved at tage tidsværdien af penge i betragtning. Den finansielle måling for tilbagediskonteret tilbagebetalingsperiode er mere kompliceret i sin beregning, hvilket gør den mere passende til detaljeret budgettering og gennemførlighedsanalyse. Denne beregning udføres bedst ved hjælp af en tabel eller et regneark. Tidsperioder (generelt år) placeres i én kolonne, og deres tilknyttede cash flows i kolonnen ved siden af dem. Cash flows beregnes derefter til at være deres nutidsværdi ved hjælp af diskonteringsrenten. Se eksemplet nedenfor. Lad os antage, at diskonteringsrenten er 10 %

År cash flow Nutidsværdi 0 -$500,00 -500,00 1 $200,00 $181,82 2 $200,00 $165,29 3 $200,00 $150,26 Total $100,00 -$2,10 I dette eksempel kan du se, at den simple tilbagebetalingsperiode ville have været 2,5 år. Men når du anvender den diskonterede cash flow-model, er kapitalomkostningen stadig ikke betalt tilbage efter 3 år. Dette hjælper med at skildre, hvordan den simple tilbagebetalingsperiode skal bruges som hurtig beregning, når man diskuterer ideer, men den tilbagediskonterede tilbagebetalingsperiode bør bruges, når man seriøst overvejer et projekt.

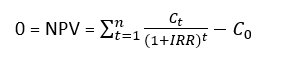

- Internt afkast (IRR) – dette er en almindeligt anvendt finansiel nøgleresultatindikator, der beregner afkastet, der ville skabe en nutidsværdi på nul. Dette bruges igen til at vurdere investeringens attraktivitet. En IRR, der ligger over virksomhedens afkastkrav, bør tages i betragtning, mens en IRR, der er under den ønskede afkastningsgrad, ikke bør overvejes.

Hvor: Ct = Netto cash inflow og outflow over en enkelt tidsperiode, t. C0 = Startinvesteringsomkostninger = Antal tidsperioder IRR = Internt afkast (det vi forsøger at bestemme) Disse cash flows nøgleresultatområder (KRA) og KPI’er er vigtige for finansafdelingen i enhver virksomhed. De er dog ikke de eneste finansielle målinger, som en virksomhed bør holde styr på. Disse er kun toppen af isbjerget. Lad os se på, hvad de bedste finansielle KPI’er består af.

Hvad gør en indsigtsfuld nøgleresultatindikator (KPI) for finansafdelingen?

De fleste af de finansielle KPI’er og målinger, som du vil støde på, mens du arbejder, er ret gennemprøvede. Nogle af dem varierer lidt efter branche, men gennem krav til finansiel rapportering er de blevet standardiseret. Måske har du en ny teknologivirksomhed, der laver noget innovativt, og disse klassiske finansielle KPI’er gælder ikke så godt for din virksomhed. Dette afsnit vil skitsere, hvad du bør tage i betragtning, når du opretter dine egne finansielle målinger.

- Et mål. Alle KPI’er bør bygges op omkring et mål. Dette mål skal være klart defineret, have en tidslinje og være opnåeligt. Det er meningsløst at jagte noget uopnåeligt.

- Kvantificerbarhed. En KPI skal være noget, der kan spores ved hjælp af tal. Intet bør overlades til subjektiv fortolkning.

- Datakilder. En pålidelig og konstant datakilde er af største vigtighed. En fast procedure bør skitsere, hvordan og hvornår dataene indsamles. Dette håndteres ofte bedst af et KPI-dashboard.

- Rapportering. Dette er efter vores mening det vigtigste aspekt af KPI’er. Du har brugt en masse tid på at sætte mål, indsamle data og kompilere dem. Nu er det tid til at præsentere dataene. Vi foreslår at bruge et økonomisk rapporteringssoftware til dette.

Vi har dækket en masse information. Som opsummering har vi talt om, hvad en finansiel KPI er, hvorfor finansiel rapportering er vigtig, cash flow-målinger, og hvordan du opretter dine egne finansielle KPI’er. Vi vil nu gå videre til de vigtigste finansielle målinger, der kan udledes af balancen og resultatopgørelsen.

Balancen og resultatopgørelsen

Balancen og resultatopgørelse er de to andre finansielle rapporteringsdokumenter, der giver en betydelig mængde information vedrørende finansielle KPI’er og målinger. I de følgende afsnit vil vi gennemgå eksempler på finansielle KPI’er, der kan hjælpe, når vi evaluerer en virksomheds likviditet, udnyttelse, ledelseseffektivitet, rentabilitet, værdiansættelse og vækst.

Resultatindikatorer for finansiel likviditet

Likviditet er alt. Det er en ret almindelig sætning, ikke? Selvom det måske ikke er sandt i alle situationer, så er det sandt, når det kommer til finansiel likviditet. Finansiel likviditet er et mål for, hvor let en virksomhed kan konvertere sine aktiver til kontanter. Efter kontanter er de mest likvide aktiver aktier – såsom aktier og obligationer. De kan likvideres og omdannes til kontanter inden for et par dage. Illikvide aktiver ville være ting som fast ejendom og udstyr, da de kan tage lang tid at sælge. Her er fem likviditets-KPI’er, som finansafdelingen skal holde styr på:

-

- Arbejdskapital – i modsætning til hvad folk tror, er arbejdskapital ikke det beløb, du i øjeblikket har til at arbejde for dig. Snarere tværtimod. Arbejdskapital repræsenterer det beløb, du har ved hånden, klar til at blive sat i arbejde. Denne finansielle KPI giver dig et hurtigt øjebliksbillede af en virksomheds finansielle helbred. En virksomhed med kontanter er ikke en sund virksomhed.Arbejdskapital = Omsætningsaktiver – Kortfristede passiver

- Quick Ratio – Denne finansielle måling er almindeligvis omtalt som “syretestforholdet” (syre blev historisk brugt til at bestemme, om guld var ægte eller ej). Det giver dig et “hurtigt” tjek af virksomhedens finansielle sundhed ved at vise virksomhedens evne til straks at betale sine kortsigtede finansielle forpligtelser.Quick ratio = (Kontanter + Omsættelige værdipapirer + Debitorer)/Kortfristet gæld

- Aktuelt forhold – i lighed med quick ratio ovenfor måler denne finansielle måling en virksomheds evne til at opfylde sine kortsigtede finansielle forpligtelser. Der hvor det aktuelle forhold adskiller sig fra quick ratio, er tidshorisonten. Quick ratio har til formål at afbetale alle kortfristede forpligtelser med det samme, mens det nuværende forhold ser på, hvad der kan omdannes til kontanter inden for et år.Aktuelt forhold = Kortfristede aktiver/Kortfristet gæld

- Gældsomsætning – denne finansielle måling er et mål for, hvor lang tid det tager en virksomhed at betale deres leverandører. Denne måling bruges bedst som en intern økonomisk nøgleresultatindikator. Forholdet bør tages over flere på hinanden følgende tidsperioder og sammenlignes. Et stigende forhold betyder, at du betaler dine leverandører hurtigere og hurtigere. Dette vil hjælpe med at øge dit forhold til leverandører, og du kan være berettiget til rabatter baseret på hurtige betalingstider. Et faldende forhold betyder på den anden side, at en virksomhed kan have nogle cash flow-problemer og begynder at have svært ved at opfylde finansielle forpligtelser.Kreditoromsætning (AP) = Samlede forsyningsindkøb/((Start-AP – Slut-AP)/2)

- Kontantkonverteringscyklus (CCC) – kontantkonverteringscyklussen er præcis som navnet antyder: en måling, der måler hvor mange dage det tager for en virksomhed at konvertere sit køb af varelager tilbage til kontanter. Specifikt måler den tid, som en virksomhed skal bruge til at sælge varebeholdning, opkræve tilgodehavender og betale sine regninger. Denne finansielle måling bør bruges og overvåges over flere tidsperioder. En faldende CCC-tid betyder, at din virksomhed bliver mere effektiv med sine penge. Selvom det er godt at sammenligne CCC-tiden med andre virksomheder, er det bedst at holde den inden for samme sektor, da CCC kan variere sektor til sektor.CCC = Udestående lagerdage + Udestående salg – Udestående gældsdage

Disse fem finansielle likviditets-KPI’er vil holde din virksomhed på sporet for at sikre, at du ikke løber ind i cash flow-problemer. Mens likviditet er afgørende for at hjælpe med at drive en virksomhed fremad, spiller ledelsen også en afgørende rolle. Derfor har vi KPI’er, der overvåger, hvor effektiv ledelsen er.

Eksempler på finansielle KPI’er for ledelseseffektivitet

Ledelse har en meget stor indflydelse på en virksomheds præstationer, fra at tage beslutninger om, hvilken retning virksomheden vil tage i fremtiden, til hvor godt medarbejderne bliver behandlet. Men hvis du ikke arbejder i virksomheden, er det nogle gange svært at se, hvor effektiv ledelsen er. Derfor implementerer vi finansielle målinger. Tag et kig på disse tre finansielle nøgleresultatindikatorer, der bruges til at evaluere ledelsens effektivitet:

-

- Afkast af aktiver (ROA) – din virksomhed har et væld af aktiver. Fabrikker, maskiner, køretøjer, og så videre. Faktisk har du to køretøjer til hver medarbejder. Synes det nødvendigt? Måske kunne den kapital, der blev brugt til at købe de ekstra biler, have været anvendt på en mere effektiv måde. Det finansielle afkast af aktiver angiver, hvor rentabel en virksomhed er i forhold til dens aktiver. Et højere afkast af aktiver er bedre, da det indikerer en højere aktiv- (og kapital-) effektivitet. Det skal bemærkes, at denne finansielle måling ikke er den endelige ledelsesmåling. Det er bedst udnyttet, når man sammenligner en virksomhed med dens tidligere præstationer, eller peers i samme branche.Afkast af aktiver = nettoindkomst/samlede aktiver

- Egenkapitalafkast (ROE) – denne finansielle måling bruges til at vurdere, hvor effektivt en virksomhed er i stand til at udnytte egenkapitalen. For at kvantificere denne finansielle resultatindikator sammenlignes en virksomheds nettoindkomst med mængden af egenkapital, aktionærer har i virksomheden. Et lavt afkast af egenkapitalen viser aktionærerne, at ledelsen ikke effektivt bruger deres investering, og de kunne få bedre afkast ved at placere deres penge et andet sted. Et højt eller stigende afkast af egenkapitalen indikerer, at ledelsen bruger egenkapitalen effektivt eller øger forretningen.Egenkapitalafkast = Nettoindkomst/Gennemsnitlig egenkapital

- Investeringsafkast (ROI) – denne finansielle resultatindikator måler mængden af penge en investering har tjent i forhold til investeringens omkostninger. Denne finansielle måling er især nyttig, når man sammenligner effektiviteten af tidligere investeringer for at hjælpe med at træffe beslutninger om fremtidige investeringer.Investeringsafkast = (aktuel værdi af investering – investeringsomkostninger)/investeringsomkostninger

Vi kan spore, hvor effektiv ledelsen er ved at bruge værktøjer som finansielle målinger og KPI’er. Ligeledes har ledelsen flere værktøjer til rådighed, som de kan bruge, når de skal lede en virksomhed. Et af disse værktøjer er udnyttelse. Ledelsen kan beslutte at låne midler for at opfylde visse virksomhedsmål.

Eksempler på finansiel udnyttelse

Har du nogensinde prøvet at flytte en stor sten ved at skubbe på den? Den flytter sig ikke rigtig. Men hvis du tager en stor gren og kiler den ned under stenen, er der større chance for, at stenen bevæger sig. Det er fordi, du udnytter en løftestang (gren). Dette eksempel er ikke økonomisk udnyttelse, men det er et tilsvarende koncept. Finansiel udnyttelse er konceptet med at låne penge for at give din virksomhed en større gren. Denne gren kan bruges til at finansiere CAPEX eller endda betale ned på anden gæld, der har en højere rente. Nedenfor er fem nøgleresultatindikatorer for finansafdelingen:

- Samlet gæld-/aktivforhold – som navnet indebærer, måler denne finansielle KPI den samlede gæld, en virksomhed har, og sammenligner den med virksomhedens aktiver. Dette er et forhold, der helst skal være lavt. Hvis forholdet er for højt, kan en virksomhed have svært ved at optage fremtidige lån, da det viser, at de har større chance for at misligholde deres forpligtelser. Samtidig bør alle virksomheder gøre brug af mindst en lille smule gæld for at hjælpe med at finansiere ekspansion. Samlet gæld/aktiv = (kortfristet gæld + langfristet gæld)/Samlede aktiver

- Samlet gæld/egenkapital-forhold – denne vigtige finansielle målestok måler de forpligtelser, en virksomhed har i forhold til aktionærens egenkapital. Denne finansielle måling fungerer som en kontrol for at se, hvor meget gæld der bruges til at fremme vækst. Et forhold større end én indikerer, at virksomheden har mere gæld, end egenkapitalen kan dække i tilfælde af en nedtur. Som sådan kan det konkluderes, at jo højere forholdet er, jo højere er risikoen for aktionærerne.Samlet gæld/egenkapital = (kortfristet gæld + langfristet gæld)/Aktionærens egenkapital

- Grad af finansiel udnyttelse (DFL) – denne finansielle KPI er lidt mindre intuitiv end de andre, vi har dækket indtil nu. Den evaluerer, hvor følsom en virksomheds indtjening (EPS) er i forhold til dens driftsindtjening (EBIT). En DFL større end én indikerer, at ændringer i en virksomheds driftsindtjening vil have en forstærket effekt på indtjeningen pr. aktie. Hvis en virksomheds DFL=1,5 og EBIT for eksempel fordobles år over år, kan det forventes, at virksomhedens EPS vil være tredoblet.Grad af finansiel udnyttelse = Procent ændring i EPS/Procent ændring i EBIT

- Rentedækningsforhold – her hos insightsoftware er rentedækningsforholdet en af vores foretrukne finansielle målinger, fordi den tjener to funktioner på samme tid. Det kan analysere gældsniveauet i en virksomhed såvel som virksomhedens rentabilitet. Det gør den ved at tage virksomhedens indtjening før renter og skat (EBIT) og dividere den med virksomhedens rentebetalinger over samme periode. Dette forhold bruges ofte af långivere, når de overvejer et lån, da det giver en idé om, hvor stor risiko de vil påtage sig. En høj dækningsgrad ville fortælle långivere, at det ville være en relativt lav risiko at give et lån, mens en lav dækningsgrad ville få långivere til at tænke sig om en ekstra gang om at yde et lån.Rentedækning = EBIT/renteomkostning

Udnyttelse kan være et af de mest kontroversielle emner, hvilket gør det sjovt at tænke på. Mange mennesker hader tanken om gæld, mens andre nyder det. Bare husk det gamle ordsprog: “Det kræver penge at tjene penge.” Dette kan måske motivere dig til at bruge udnyttelse.

Lønsomheds-KPI’er for finansafdelingen

Penge. Dollars. Euro. Yen. Alle vil have mere. Hvordan får du mere? Ved at være rentabel. Rentabilitets-KPI’er og målinger er ekstremt vigtige for finansafdelingen. Mens finansafdelingen ikke er direkte ansvarlig for at gøre en virksomhed rentabel, er de ansvarlige for at lade de vigtigste beslutningstagere vide, hvor godt virksomheden klarer sig. Her er eksempler på fire finansiel rentabilitetsmåling:

- Bruttoavancemargin – den finansielle bruttoavancemarginmåling er det første rentabilitetsmål, som enhver virksomhed vil tjekke. Bruttoavancen tager virksomhedens nettosalg og trækker omkostningerne ved solgte varer fra. Dette tal divideres derefter med nettoomsætningen.Bruttoavancemargin = (Nettosalg – Vareomkostninger)/Nettosalg

- Operationsavancemargin – dette mål for profit går et skridt videre end bruttoavancen. Driftsoverskudsgraden trækker virksomhedens driftsudgifter fra bruttoresultatet for at opnå driftsindtægter. Ligesom bruttoavancen divideres dette med nettoomsætningen. Driftsmargin = Driftsindkomst/Nettosalg

- Nettoavancen – dette er uden tvivl den mest refererede “profit margin”-måling. Det er sikkert at antage, at det er det, folk henviser til, når de taler om en virksomheds overskudsgrad. Nettoresultatet af en virksomhed beregnes ved at trække en virksomheds udgifter fra dens indtægter. Nettoavancen tager det et skridt videre og dividerer dette tal med omsætningen. Enkelt sagt sammenligner denne finansielle måling nettoindkomst i forhold til omsætning. Som en tommelfingerregel anses en nettooverskudsmargin på mere end 10 procent for at være meget god.Nettooverskudsmargin = Nettoindkomst/Nettosalg

- Indtjening pr. aktie (EPS) – dette er en af de mest citerede finansielle KPI’er i verden. Hver enkelt regnskabsmeddelelse vil annoncere virksomhedens indtjening pr. aktie. Denne finansielle måling tager en virksomheds overskud og dividerer den med antallet af udestående almindelige aktier. Historisk set ville en virksomhed forsøge at øge sin EPS ved at generere mere overskud. I nyere tid har virksomheder deltaget i aktietilbagekøbsprogrammer, som reducerer antallet af udestående almindelige aktier. Dette betragtes som en alternativ måde for en virksomhed at anvende sine overskydende kontanter, når en virksomhed ikke kan finde attraktive investeringer og ønsker at bringe værdi til sine aktionærer.EPS = (Nettoindkomst – præferenceudbytte)/(Udestående almindelige aktier ved slutningen af perioden)

Lønsomhed er nøglen til at opbygge en bæredygtig virksomhed. Uden overskud ville en virksomhed ophøre med at eksistere. Men når først virksomheden er profitabel, og du måske overvejer at forlade den, hvordan ved du så, hvad din virksomhed er værd? Du kan starte med at se nærmere på værdiansættelsesmålinger.

Vurderings-KRA’er og KPI’er for finansafdelingen

Det er meget almindeligt, at virksomheder bliver købt og solgt. Der udveksles også millioner af offentlige virksomhedsaktier hver dag på børser. Men hvordan ved man, hvad en aktie er værd? Det er her, værdiansættelsesmålinger spiller ind. Nedenfor er fem forskellige KPI-indikatorer for finansafdelingen, der hjælper med at vurdere værdien af en virksomhed:

- Pris-til-indtjening pr. aktie-forhold (P/E) – dette er sandsynligvis den mest almindeligt anvendte værdiansættelsesmåling. Hver gang du slår et børsnoteret selskab op på et finanswebsted eller -app, er P/E-forholdet altid nævnt. Dette forhold måler en virksomheds aktiekurs i forhold til dens indtjening pr. aktie. Dette er en af de nemmeste måder at sammenligne værdiansættelser af virksomheder i samme branche. Det bruges ofte til at kontrollere, om virksomheder er over- eller undervurderede.Pris-til-indtjening pr. aktie = markedsværdi pr. aktie/indtjening pr. aktie

- Bogført værdi pr. aktie (BVPS) – dette er helt klart insightsoftwares foretrukne værdiansættelses-KPI. BVPS-finansmålingen kan hurtigt identificere virksomheder, der potentielt er undervurderede. BVPS repræsenterer aktionærens egenkapital i en virksomhed pr. aktie. Det betyder, at hvis en virksomhed øjeblikkeligt skulle lukke dørene, sælge sine aktiver og betale af på al gæld, så er det, hvor meget hver aktionær ville modtage. Det er således generelt opfattet, at en virksomhed er undervurderet, når dens aktiekurs handles under dens BVPS. Det anbefales dog altid, at du gør din due diligence og undersøger, hvorfor en aktie handler under BVPS.BVPS = (Egenkapital i alt – Foretrukken egenkapital)/Samlet udestående aktier

- Forholdet mellem pris og bogført værdi– denne finansielle resultatindikator måler en virksomheds aktiekurs i forhold til dens bogførte værdi. Denne måling er en udvidelse af BVPS, som vi talte om ovenfor. Forholdet mellem pris og bogført værdi gør det nemmere at sammenligne virksomheder, da det ser bort fra aktiekursforskelle ved at gøre alting relativt. Et forhold større end én indikerer, at du betaler ekstra penge for aktien i forhold til dens bogførte værdi. Hvis øjeblikkelig konkurs skulle indtræffe dagen efter, at du købte aktier, ville du ende med tab. Et forhold mindre end én kunne indikere en undervurderet aktie eller en virksomhed, der kan have nogle store finansielle risici forbundet med det.Værdiforhold mellem pris og bogført værdi = Markedspris pr. aktie/bogført værdi pr. aktie

- Pris-til-salg (P/S)-forhold – den finansielle værdiansættelse af pris-til-salg måler en virksomheds aktiekurs i forhold til dens omsætning. Denne KPI-indikator for finansafdelingen beregnes ved at tage en virksomheds aktiekurs og dividere den med virksomhedens omsætning over de seneste tolv måneder. Dette kan bruges til at evaluere en virksomheds værdi i forhold til dets branchefæller.Pris-til-salg-forhold = aktiepris/salg pr. aktie

- Pris-til-cash flow (P/CF)-forhold – denne finansielle KPI sammenligner en virksomheds aktiekurs med dens operationelle cash flow pr. aktie. Dette forhold kan være særligt nyttigt, når man leder efter undervurderede aktier. Der er ofte situationer, hvor virksomheder har store enkeltstående ikke-kontante udgifter (afskrivning, amortisering, lagerkompensation mv.). Disse udgifter kan manipulere indtjeningsrapporten og få en virksomhed til at se urentabel ud, når de faktisk har meget stærke cash flows. Hvis du ser et lavt P/CF-forhold, er der en chance for, at de er undervurderet og vil rapportere stærkere indtjening i de efterfølgende kvartaler.Pris-til-cash flow = Aktiekurs/driftsmæssigt cash flow pr. aktie

Vi har nu dækket et betydeligt antal finansielle KPI’er og målinger. Det kan være lidt overvældende at absorbere det hele på én gang. Faktisk synes de fleste, at det er overvældende, selv dem, der arbejder med finans. Det er derfor software til finansiel rapportering og dashboards blev oprettet.

Ensret din KPI-rapportering med software til finansiel rapportering

Offentlig eller privat, stor eller lille, GAAP eller IFRS – din virksomhed vil rapportere finanser i en eller anden form. Vi hos insightsoftware sigter mod at gøre denne proces så gnidningsfri og smertefri som muligt for dig gennem brug af KPI-dashboards og løsninger til finansiel rapportering. Lad os se nogle af de fordele, vores rapporteringssoftware kan tilbyde:

- Håndtering af store datadumps. Ingen kan lide at få en enorm bunke arbejde dumpet ned på dem, selvom du ved, at det kommer. For ikke at nævne, at manuel behandling af data er ekstremt ineffektiv. Finansielle dashboards kan indsamle data, efterhånden som de kommer ind og behandle dem med et klik på en knap.

- Datakonsolidering. Har du nogensinde haft en kollega, der opbevarede filer på deres skrivebord? Tog de på ferie uden at give dig den information, du havde brug for? Vi har alle sammen prøvet det. Med et finansielt dashboard gemmes alle dine oplysninger på et centralt sted, hvor du altid kan få adgang til dem.

- Grænseflade med andre tjenester. Når du ansætter nogen i din virksomhed, ansætter du sandsynligvis en holdspiller. Du bør vælge din software på samme måde. Vores rapporteringssoftware kan kommunikere med enhver af dine foretrukne ERP’er.

- Øjeblikkelige opdateringer. Med automatiseret dataindsamling, data gemt på en central placering og ERP-grænseflade, kan en ny finansiel rapport oprettes med det samme. Alt, hvad du har brug for, er kun et klik væk.

Løsninger til finansiel rapportering kan strømline en masse forældede processer, som din virksomhed kan have på plads. Dette kan spare dig for tid, penge og en masse frustration. Tag et kig på vores rapporteringsløsninger til finans for at se, hvordan vi kan hjælpe din virksomhed med at vokse. Brug derefter vækstmålingerne nedenfor til at kvantificere denne vækst.

5 Things Not to do When Choosing a Financial Reporting Tool

View Guide NowVækstmålinger

Vil du hellere investere i en virksomhed i vækst eller en, der er stagnerende? Disse er to almindeligt anvendte vækstmålinger, du kan bruge til at evaluere din virksomheds tidligere resultater:

-

- Gennemsnitlig årlig vækstrate (AAGR) – hvis du har en investering, der strækker sig over mange år, vil du gerne vide, hvilken slags afkast du får. Du vil måske også gerne vide, hvordan det afkast så ud på årsbasis. Denne finansielle KPI beregner det gennemsnitlige årlige afkast af en investering, et aktiv eller enhver anden form for vækst, som en virksomhed ville være interesseret i at måle.AAGR = (Vækstrate1 + Vækstrate2 + … + Væksthastighedn) / nHvor n er antallet af år, hvor væksten fandt sted.

- Sammensat gennemsnitlig vækstrate (CAGR) – alle ved, at du hellere vil tjene renters rente frem for simpel rente på din bankkonto. Styrken ved renters rente bør ikke undervurderes. Derfor bør du vide, hvordan du beregner, hvad din CAGR er.

Hvor n er antallet af år, hvor væksten fandt sted.

Det er ligetil at måle vækst. Men hvilken vækst prøver du at måle? Indtægter? Nettooverskud? Nye kunder? Eller måske skulle du bruge disse vækstmålinger på nogle af de mere utraditionelle finansielle KPI’er, der findes.

Når traditionelle finansielle nøgleresultatindikatorer ikke er nok

Finansiel rapportering har eksisteret i lang tid. I USA er regnskabspraksis blevet fastlagt af American Institute of Certified Public Accountants (AICPA) siden 1939. Over tid er denne praksis blevet opdateret og har udviklet sig til det, vi kender som GAAP. Næsten alle de data, der kræves for at beregne de bedste finansielle KPI’er, kan findes på balancen, cash flow-opgørelsen eller resultatopgørelsen. Men med teknologien, der udvikler sig hurtigere og hurtigere, og virksomheder med negative cash flows bliver børsnoterede, er nogle af de traditionelle målinger ikke i stand til at registrere en virksomheds fremtidige potentiale. Her er fire ikke-traditionelle finansielle KPI’er, du skal huske på for 2022:

- Antal solgte iPhones – det er ikke det, du tror. Det er ikke bare endnu en “solgte enheder”-resultatmåling. Ok, det er det måske. Men konsekvenserne er forskellige. I en traditionel “solgte enheder”-analyse ville du beregne fortjenesten på hver enhed. Men med Apple repræsenterede det noget andet. Vækst. Og ikke kun salgsvækst, væksten i et økosystem.

Når nogen først har købt en iPhone, er de statistisk set mere tilbøjelige til at købe andre Apple-produkter på grund af, hvor nemt alle produkterne interagerer med hinanden, hvad enten det er en Mac, iPad, Apple Watch, AirPods eller et Apple TV. Indtægtsflowene stopper heller ikke der. iPhone-brugere vil sandsynligvis tilmelde sig Apple-abonnementstjenester (Apple-musik, cloud-lagring osv.), og alle telefonapps i App Store er forpligtet til at betale Apple 40 procent i kommission. Forståeligt nok var mange finansanalytikere kede af det, da Apple holdt op med at rapportere antallet af solgte iPhones og kun gav iPhone-omsætningsdata.

-

- Antal månedlige aktive brugere – den kan virke mærkeligt som en finansiel måling, da den ikke eksplicit giver nogen økonomisk information. Men når en virksomhed endnu ikke tjener penge, er det ofte svært at vurdere dets potentiale til at tjene penge. Dette var tilfældet for mange sociale medievirksomheder i deres vorden. Sociale medier betragtes ofte som et økosystem. Jo større et økosystem vokser, jo større potentiale er der for indtægtsgenerering (generelt i form af annonceindtægter). Som sådan blev denne finansielle resultatindikator meget brugt på sociale medievirksomheder som Facebook, Twitter og Snapchat, da de arbejdede sig op til rentabilitet.

- Gennemsnitlig omsætning pr. bruger – dette er en anden økonomisk nøgleresultatindikator, der typisk bruges i teknologisektoren af virksomheder, der leverer tjenester inden for kommunikation, sociale medier og netværk. Historisk set blev det brugt af virksomheder, der leverede abonnementstjenester til at bestemme, hvor meget omsætningen ville stige ved at tilføje nye abonnenter. Nu har det udvidet sin rækkevidde til de mere etablerede sociale medievirksomheder, der tjener penge. Dette giver investorer en måde at kvantificere indtægterne i forhold til antallet af månedlige aktive brugere. Virksomheder som Facebook er også begyndt at rapportere ARPU på forskellige forretningssegmenter, hvilket giver investorerne indsigt i, hvor godt Facebook er i stand til at tjene penge på sine opkøb.

Gennemsnitlig omsætning pr. bruger = Samlet omsætning/antal abonnenter (eller aktive brugere)

- Antal nye abonnenter – denne finansielle KPI er en ret hot måling for nystartede virksomheder, der tilbyder en abonnementstjeneste som deres primære indtægtsmiddel. Det er især vigtigt for virksomheder som Netflix og Spotify, der bruger store mængder kapital på at forsøge at udvide deres markedsandel og endnu ikke har opnået rentabilitet.

Du har navigeret dig vej gennem et meget intensivt lynkursus om de 36 bedste finans-KPI’er og målinger for din rapportering i 2022. Du skulle nu have det nødvendige grundlag til at oprette nye KPI’er, vurdere finansielle målinger og strømline din rapportering med finansiel KPI-software.

Har du stadig spørgsmål? Vores rapporteringseksperter hos insightsoftware vil med glæde besvare eventuelle spørgsmål, du måtte have om finansielle rapporteringsløsninger eller finansielle KPI’er.